【明報專訊】隨着人工智能(AI)、大數據(Big data)、物聯網(IoT)、3D打印等科技發展……有人形容,人類正經歷第四次工業革命,生活將有重大轉變。

FinTech(金融科技)崛起,改變傳統金融業,有俄羅斯銀行高層曾警告區塊鏈技術可能令銀行在2026年消失,現在討論或言之過早,但可以肯定的是,將來一部手機可以完成金融理財大小事,借貸、提款、投資、保險索償等也會更方便。

香港Fin Tech 金融監管與開發衝突

AI技術其實已有60年歷史,因為雲端科技出現,能夠儲存海量資訊,以及相關硬件成本下降,電腦的計算能力大為提升等因素,使AI發展愈加迅速,而金融領域中,AI亦使用多年,簡單如股票的自動買賣也是AI的一種。

城大電腦科學系副教授陳漢偉表示,「現在AI三大熱門研究及發展範疇,包括聊天機械人(Chatbot),一種真人般透過文字信息與人對話的程式;深度學習(Deep Learning),具有層次性的機器學習法,處理大量信號轉為有用資訊,並解答問題;以及認知計算(Cognitive Computing),蒐集不同資訊來源作多角度分析,並找出最佳答案,適合應用於金融、醫學、法律等範疇。」FinTech發展主要從兩方面考慮,一是提升用户使用相關服務的方便度,另一面是提升金融公司的營運及服務效率,節省成本,新科技亦有助作更準確的金融預測等。視乎金融科技產品的性質,使用到不同技術。

提升用戶的方便度是FinTech一大功能,但由於每一間銀行系統獨立,而且香港的金融監管相對嚴格,變相限制FinTech發展,「譬如以往程式開發員想編寫一個類似PayPal的程式,轉帳過程涉及信用卡或銀行戶口資料,系統需要接駁至不同銀行,未必能符合監管,或要經過重重關卡,使開發時間延長。但是自2016年金管局推出「金融科技監管沙盒」,銀行及科技公司可在毋須完全符合金管局監管規定的環境下,邀請客戶試行金融科技項目,以便收集數據及意見來修改產品,從而加快產品的推出時間及減低開發成本,有助香港的FinTech發展。」陳漢偉說。

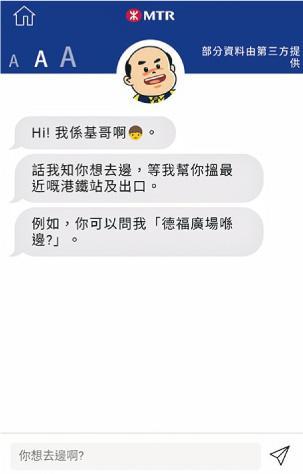

聊天機械人 擬人24小時客服 捕捉表情回應

結合AII的Chatbot興起,提供的對話式服務,正在改變企業經營和客戶互動的方式。

陳漢偉表示,Chatbot被銀行或大企業廣泛使用,當中應用到自然語言處理(Natural Language Processing)科技,讓AI能理解你所寫的文字和所說的話語,明白你的問題,並從雲端資料庫尋找相關資料,提供適合的答案。」匯豐銀行去年推出虛擬助理Amy,最近恒生銀行亦推出Chatbot,24小時解答顧客問題。

Chatbot的發展趨勢將會更人性化,不止會模擬真人樣貌,也能透過視像鏡頭,從你的表情作更人性化的回應。根據國際研究顧問機構Gartner預計,到了2021年有超過50%的企業每年花在Chatbot的投資將會超過傳統App。

除了文字交流,有些Chatbot亦支援語音溝通。今月初,Google I/O開幕演講上示範了Google Duplex技術,Google Assistant模擬真人聲音,替你打電話預訂餐廳座位,預約理髮時間,機械人對答時還用上「嗯」、「噢」一類語氣,而且應對自如,對方完全不知道是跟機械人對話,將來這樣的AI技術可應用於客戶服務系統上。

Google Duplex示範:https://goo.gl/1E5Wja

生物辨識 聽歌提款 刷臉刷「靜脈」

中國近年致力發展人臉識別科技,上月一個逃犯兼張學友歌迷觀看演唱會時更因此落網,慨嘆「知道的話就不會去了」。張學友早前在江西舉行演唱會,當局在驗票處設立人臉辨識鏡頭,其後發現一名疑犯已入場,雖然當時場內有5萬名觀眾,但在場搜索的警員透過設有人臉識別的智能電話,成功認出疑犯。張學友在內地開巡迴演唱期間,公安分別在3場演唱會逮捕3名通緝犯,令張學友被封為「逃犯剋星」。

無卡無密碼趨勢

在金融行業,銀行服務亦已用上人臉辨識、靜脈辨識及聲紋辨識等生物辨識(Biometric)技術。國內有銀行在提款機上裝設鏡頭,存戶領錢時,鏡頭自動拍照,並與銀行預存的資料照片比對。驗證後,客戶輸入手機號碼再次核對,便可提款。台灣亦有銀行計劃於下半年推出「刷臉提款ATM」。

中銀年初推出「指靜脈認證服務」,在部分ATM以及所有分行可以使用。客戶於ATM插入銀行卡後,將已經登記認證的手指放於指靜脈讀取器上,便可代替密碼登入賬戶。利用生物辨識技術來驗證使用者身分,是無卡提款的新趨勢。

區塊鏈 跨行業資料庫大一統

區塊鏈(blockchain)技術對金融科技影響深遠,它的概念簡單,可以把它理解成一個沒有人能篡改資料的共享資料庫。陳漢偉表示,「現在匯款到另一間銀行,銀行需要各自更新資料庫,假如將來全世界的銀行使用同一個資料庫,交易及清算同步完成,可以節省大量金融交易成本。」

連結醫院保險 配對網貸

除了匯款服務,保險索償和網上借貸程序也會出現改變。台灣有學者正研究利用區塊鏈技術,建立保險管理自動化系統,以往在醫院做手術,須拿醫院單據向保險公司索償,將來可透過區塊鏈把病人、醫院和保險公司連結起來,完成手術後醫院把單據直接傳給保險公司,當消費者出院時,索償金額已傳入戶口。

區塊鏈技術亦可以將線上借貸(P2P)的雙方連結起來。例如一方有10萬元資金借出去,而市場上有10個人想借一萬元,透過區塊鏈技術,以智能合約將10萬元分成10份給貸方,並透過銀行作清算,完成個人間小額借貸的業務。

機器人理財顧問 預測最佳投資

在機械學習、大數據、演算法這些分析方法發展下,孕育了理財顧問機器人(Robo-Advisor)。機器人根據投資者輸入的資料,機器人作出數據分析,替你算出最佳投資組合,更可以用圖像預測現有投資方式的回報,退休後的資產狀况等,方便你做評估。